こんな方におすすめ

- 商品分類や関税の計算に悩んでいる輸入ビジネス中級者

- 新たな商品カテゴリを取り扱いたいと考えている輸入事業者

- FTAや特例措置を活用してコスト競争力を高めたい方

目次

輸入コストの鍵を握る!HSコードと関税率の関係を徹底解説

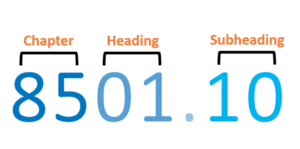

輸入ビジネスにおいて、**HSコード(Harmonized System Code)**は商品の分類を示す国際的な基準であり、関税率の決定に直結する重要な要素です。このコードを正確に理解し、適切に選択することが輸入コストの最適化に欠かせません。

HSコードは6桁の国際共通部分と、その後に続く各国独自のコード部分で構成されています。商品ごとに異なるHSコードが割り当てられ、それに応じた関税率が設定されています。同じ商品でもコードの選び方や分類の解釈次第で関税率が変わる場合があり、不適切なコード選択は不要なコストやトラブルを招く原因となります。

例えば、革製バッグを輸入する際、HSコードを「ファッションアイテム」として申告すれば関税率が低くなる可能性がありますが、「日用品」として分類されると関税率が上がることがあります。このような違いは輸入コストに大きな影響を及ぼすため、適切な分類が重要です。

さらに、自由貿易協定(FTA)を活用すれば、特定の国から輸入される商品に対して関税が優遇される場合があります。ただし、これには原産地証明書の提出が必要であり、事前準備が欠かせません。

正確なHSコードの選択には、商品特性の詳細な分析が必要です。商品の材質、用途、製造工程を理解し、コードを慎重に選ぶことで、税関でのトラブルを防ぎ、輸入コストを最適化できます。また、通関業者や専門家と相談し、最新の関税率や規制に基づいて対応することも重要です。

HSコードと関税率の関係を理解し、戦略的に活用することで、輸入ビジネスの利益を最大化する道が開けます。この知識は、初心者から経験者まで、すべての輸入業者にとって必要不可欠です。

原産地証明書に関しては以下で詳しくまとめていますので良かったらご覧ください。

同じ商品でも関税が違う?HSコード分類の曖昧さが招くリスク

上記の通り、輸入ビジネスにおいて、**HSコード(Harmonized System Code)**は商品の分類を示す国際基準として用いられます。しかし、この分類には曖昧さが伴う場合があり、結果として同じ商品でも異なる関税率が適用されることがあります。これがビジネスに大きなリスクをもたらす可能性があるため、注意が必要です。

例えば、「携帯電話ケース」を輸入する場合を考えてみましょう。この商品が「プラスチック製品」として分類されれば低い関税率が適用される可能性がありますが、「携帯電話付属品」として分類されるとより高い関税率が課される場合もあります。このような違いは、申告者と税関の解釈の相違や、商品の詳細な特性を十分に反映していない申告内容に起因します。

このリスクを放置すると、予想外の関税追徴や罰金、最悪の場合は輸入品の没収につながることがあります。また、後に税関から指摘を受けて修正申告が必要となる場合、時間的・金銭的コストが大幅に増加します。輸入ビジネスの計画が大きく狂う原因となるため、この問題を回避することが重要です。そこでHSコードの曖昧さを解消するには、以下の対策が有効です。

- 商品の詳細情報を正確に把握する:材質、用途、形状などを正確に記録し、適切な分類に役立てる。

- 税関や通関業者との連携:事前相談を行い、解釈の相違を防ぐ。

- 関連文書の準備:商品カタログや仕様書など、分類の根拠を明確に示す書類を用意する。

- 専門家の活用:HSコードに詳しい専門家や弁護士の意見を求める。

また、商品のHSコードがFTA(自由貿易協定)の優遇措置対象かを確認することで、関税負担を軽減できる場合もあります。ただし、この場合も正しい分類が必須です。HSコード分類の曖昧さは、多くの輸入業者が直面する共通の課題です。しかし、事前の準備と知識を徹底することで、このリスクを回避し、輸入ビジネスを円滑に進めることが可能です。

実務をしてきた立場の感覚だとその製品の素材と用途で大まかな区分けはできます。素材はPEでも使用する機械や目的が異なる場合は税番も異なってくることは十分に起こり得ます。ですので、たまにインボイスにplastic productsとかmachine for partsとかふわっとした書き方しかされていないと、いやいやこれじゃわけわかめ、となってお客さんに確認を取らざるを得ないわけです。ただ後者の場合は機械メーカーが部品を仕入れているわけなので、機械が例えば射出機やらNC機器やら確認が一度取れさえすればそれほど手間になるという話にはなりません。

ただ、関税が関わってくるとなるとそこは慎重に進める必要がります。その理由としては、最初のトピックで挙げた通り特恵関税、つまり関税の減免が認められう商品であるか否かに関わってくるからです。当然原産地証明書があるので整合性が取れての話にはなるのですが、インボイスに記載されている通りの商品が適切に申告されるかどうか、注意しておく必要があるポイントになります。

HSコード誤りが招く経済的リスク:ペナルティと関税追徴

輸入ビジネスにおいて、**HSコード(Harmonized System Code)**の誤りは重大な経済的リスクを引き起こす可能性があります。HSコードは商品の分類において非常に重要な役割を果たし、それに基づき関税率が決まります。そのため、誤ったHSコードを申告した場合、関税の過少申告や過剰申告が発生し、税関からのペナルティや関税追徴を受けるリスクが高まります。

まず、HSコードの誤りによるリスクとして最も代表的なのは関税追徴です。誤ったコードを使って申告した商品が税関で発覚した場合、本来の関税率との差額分を追徴されることになります。この追徴額は予想以上に大きくなることがあり、結果として輸入コストが大幅に増加します。特に高額な商品や大量に輸入する商品では、その影響が顕著です。また、追徴された関税には、追加で利息やペナルティが課せられることもあります。

さらに、過少申告や過剰申告によるペナルティのリスクも無視できません。税関は、輸入品に対して不正確な申告を行った場合、最終的に企業に対して罰金を科すことがあります。例えば、過少申告の場合、関税を過剰に支払っていないという理由でペナルティを科されることになります。反対に、過剰申告で多くの関税を支払った場合でも、税関がその不正確な申告を指摘し、過剰支払い分を取り戻すよう要求することがあります。これにより、税関とのやり取りが複雑化し、さらなるコストと時間がかかることになります。

これらのリスクを回避するためには、正確なHSコードの選定が不可欠です。以下の方法で誤りを防ぐことができます:

- 商品の詳細な確認:商品がどのカテゴリーに該当するかを正確に確認し、適切なHSコードを選定する。商品の材質や用途、製造工程を理解することが重要です。

- 税関との事前確認:疑問がある場合、税関に相談し、事前に確認を取ることで誤分類を防げます。税関の見解を求めることがリスク回避に繋がります。

- 通関業者の活用:通関業者や輸入専門のコンサルタントに相談することで、専門的な知識を活用し、HSコード選定のミスを減らすことができます。

- 過去の取引記録を確認:過去に問題なく通関した商品のHSコードを参考にし、再度同じコードを使用することで誤りを減らせます。

- HSコードの定期的な見直し:輸入品目の分類が変更されることがあるため、定期的にHSコードの見直しを行い、最新の情報を反映させることが重要です。

これは以前私が在籍していた会社で起きた事例で当時ニュースにもなった件なのですが、それは生鮮食品の部門で起きた所謂事件でした。結論から言うと、お客さんから要望されたと言う理由で、長年の間本来あてがわれるべき税率より低い税番の魚で申告をしていたとのことでした。詳細はもう15年位前なので忘れてしまいましたが、基本生鮮品は急ぎなので貨物検査は優遇だか分かりませんが免除されていてその抜け穴をついたのか、どうなのか分かりませんが数年間の間過少申告がなされているという事実が発覚し、大問題になったという話です。

お客の言われるようにやったのか、はたまた実は自己判断だったのか定かではありませんが、たかが番号と侮るなかれ、想像以上に起きな問題になるのです。

輸入通関における区分の基礎知識とその影響

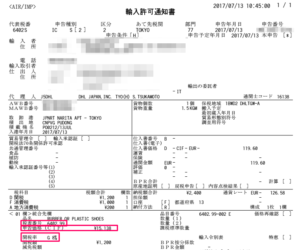

さて、最後に今さらながらおさらいをしておこうと思います。無事輸入通関許可が下りると、輸入許可通知書が発行されます。その書面における区分1、2、3は、輸入品に対する税関の審査結果や申告内容に基づいて分類されるもので、輸入手続きや後続処理に影響を与えます。以下、それぞれの区分について解説します。(輸入許可通知書と書かれた左下に区分と書かれているのがそれです。)

区分1: 即時許可

区分1は、税関の審査において問題がなく、申告内容が正確で適切であると判断された場合に該当します。この場合、輸入品は追加の検査や手続きなしに許可が下り、迅速に通関手続きが完了します。通常、過去の輸入履歴が良好な輸入者や、税関への信頼が高い企業がこの区分に該当しやすいです。区分1に該当することで、輸入コストや時間を大幅に節約できますが、申告内容の正確さと必要書類の整備が不可欠です。

区分2: 要確認(書類審査)

区分2は、申告内容や書類に軽微な問題がある場合、または商品や輸入者に対する追加確認が必要な場合に該当します。この場合、税関は申告者に対し追加情報の提供や書類の再提出を求めることがあります。例えば、商品分類の曖昧さや書類の不足が原因となります。区分2では、迅速な対応が求められますが、輸入品が特に規制されているわけではないため、通常の手続きで通関は完了します。対応が遅れると通関が遅延するリスクがあるため、注意が必要です。

区分3: 検査対象(内容点検/貨物検査)

区分3は、輸入品が税関検査の対象となり、詳細な審査が行われる場合に該当します。この区分に分類される理由としては、申告内容の不一致、不審な輸入履歴、または規制品目や危険物の可能性が挙げられます。税関は商品のサンプル採取や現物確認を行い、必要に応じて関連機関と連携して詳細な検査を実施します。区分3に該当すると、通関手続きが大幅に遅れる可能性があり、追加コストが発生する場合もあります。これを回避するためには、輸入品の正確な申告と関連法規の遵守が重要です。

実績のある企業であれば基本は区分1で許可が下ります。ただ、他法令(また別の記事で説明します。)等が関わる製品だと自動的に区分2になり、書類審査が行われる為通常一瞬で許可が下りるところが早くても30分程度余分に掛かることになります。※問題がなければですが。

で、区分3になると何時間コースですね。税関職員と検査担当者が貨物の状況を確認して、OKが出れば輸入許可。まぁ、これも即日発送とかかなり緊急性が高くなければそこまで心配することはないのですが、別の記事でも書いた通り中身とインボイスが異なるとさぁ大変汗 その日に許可が下りるのは難しいでしょうね。輸入者へ連絡をして、必要な情報や資料を入手しなくてはならなくなります。

まとめ

輸入ビジネスにおいて、HSコードの正確な選定と輸入許可証の区分の理解は、スムーズで効率的な通関手続きとコスト管理に直結します。HSコードは商品ごとに適用される国際的な分類システムで、関税率や規制内容を左右する重要な役割を果たします。不正確なコード選定は、関税の過大支払いや追徴課税、さらにはペナルティといった経済的リスクを招く恐れがあります。一方で、正確な選定により、FTAや特例措置を活用し、輸入コストを抑えることも可能です。

また、輸入許可証には区分1、区分2、区分3が存在し、それぞれ手続きのスムーズさや追加要件に大きく影響します。区分1は一般品目として比較的容易に通関できますが、区分2では食品や医薬品などの規制品目が含まれ、追加審査や書類が必要です。区分3に至っては特例品目や輸入が禁止される物品が対象で、事前準備や慎重な対応が求められます。

これらの要素は互いに関連し合い、輸入業務全体に影響を及ぼします。例えば、区分2や区分3の品目に対してHSコードの選定ミスがあると、輸入手続きがさらに複雑化し、時間やコストが大幅に増えるリスクがあります。これを防ぐためには、事前に商品の特性を正確に把握し、適切なHSコードと区分を確認することが重要です。

輸入通関の成功は、正確な情報と準備に基づいています。商品分類や規制の詳細を深く理解し、最新の法規制情報を常に確認することで、輸入コストを最小限に抑え、事業の信頼性を向上させることが可能となります。